来源:网易 2023-01-17

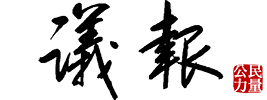

在上一篇“为什么中国人不消费”中,我们看到,政府部门收入占比过高是我国居民部门收入占比过低乃至居民消费率过低的主要原因。实际上,那里的统计还低估了政府部门收入。如果考虑到在统计上被计入到企业部门收入、但实际上属于政府部门收入的国有土地出让金,那么,在2012至2020年间,政府部门收入占国民收入的比重将上升到25%。

既然政府部门收入占比远远超过其他国家,那么,财政的“钱”都去哪了?回答这个问题需要对中国财政支出的数据进行分析,而这是一件颇费周章的事情,因为中国财政支出的统计与其他国家都不太一样。

1、打开财政支出的黑箱

财政支出包括政府消费和政府投资两大项:

财政支出=政府消费+政府投资

其中,政府消费首先就是一个从未被打开过的黑箱。按照我国国民账户的统计规则,政府消费被界定为“政府部门为全社会提供的公共服务的消费支出和免费或以较低的价格向居民住户提供的货物和服务的净支出”。显然,从字面上去理解,并不能知道究竟何为政府消费,相关统计也从未公布过政府消费的具体内容。

根据世界银行关于财政支出的统计口径,政府消费主要是用于如下几项的财政支出:“雇员报酬”(compensation of employees)、“商品和服务支出”(goods and services expense)、 “补贴和其他转移”(subsidies and other transfers)。但是,在世界银行对各国财政收入与支出的统计中,唯独没有中国财政支出的数据(财政收入和政府负债的数据都有)。

参照世界银行的统计方法,本文根据国家统计局的资金流量表,并对照支出法GDP和财政部公布的数据对政府消费进行了推算。为了可阅读性,这里省却了具体的技术细节,直接给出统计的结果:

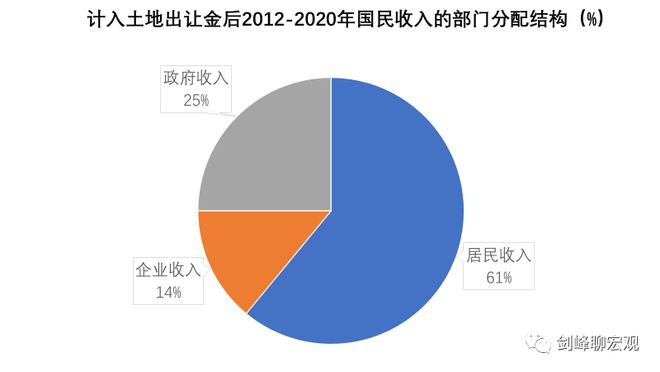

政府消费=劳动报酬支出+社保福利救助支出+统计误差

上式中,统计误差为支出法GDP中政府消费统计与本文统计的差额,在2018至2020年三年中统计统计误差平均不到5%。

在财政支出中,政府投资相对透明。政府投资包括两块:其一,政府的资本形成,即政府直接从事的投资;其二,政府的资本转移,即政府将资金转移给企业,通过企业间接进行的投资。

于是,整个政府的支出就是:

政府支出=政府消费+政府投资

=(劳动报酬+社保福利救助+统计误差)+(资本形成+资本转移)

将本文统计的政府支出与财政部公布的财政支出进行对比,可以发现两者几乎完全相等。例如,2020年财政部公布的财政支出为24.57万亿,本文统计的政府支出为24.41万亿。所以,统计方法上应该没有问题。

观察整个财政支出的结构,在2012至2020年间,基本上呈现出“三分天下”的格局:劳动报酬占比34%,社保福利救助占比32%,投资(资本形成与资本转移之和)占比32%。至于统计误差,只占2%。那么,这种三分天下的财政支出结构是否合理呢?以下我们将对比主要发达国家和新兴发展中经济体的财政支出结构,揭示中国财政存在的问题。

2、财政支出的跨国比较

中国当下的财政体制延续了1994年分税制改革后建立的基本框架。在笔者的《金融大变革》一书中,将这种财政体制称为“增长型财政体制”,以对应于成熟市场经济的公共财政体制。

除了央地分权结构存在差异外,两种财政体制的关键区别在于财政支出。在公共财政体制下,政府扮演的是“无形之手”的角色,主要职责是为社会提供公共品,因而财政支出以社会福利支出为主。在增长型财政体制下,政府扮演的是“援助之手”的角色,财政支出以政府投资为主,反映了发展中国家有为政府推动经济发展的主动作为。

随着经济发展和市场的成熟,财政体制最终应该转向公共财政。然而,对15个发达和新兴发展中国家的比较表明,这种转向在很大程度上并没有发生,甚至“援助之手”的职能也出现了异化。

从财政支出的跨国比较看,近些年中国财政体制呈现出三个特点:

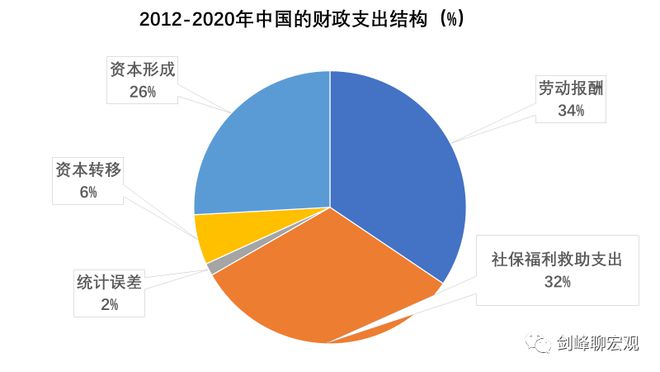

第一,“抠门财政”

跨国比较的第一个发现是,中国财政的社会福利支出占比非常低。在2012至2020年间,中国福利支出占财政支出的比重只有32%,在15个国家中排名倒数第一。中国的福利支出占比低于发达国家体现了不同发展阶段财政体制的差异,这尚可以理解,但是,低于发展水平相近的金砖国家、尤其是发展水平比中国差很多的印度,就实在是不好意思了。之前的报告已经指出,中国居民消费率低的主要原因在于居民收入占国民收入的比重低,后者就同居民获得的社会福利收入较少有着直接关系。

第二,“投资财政”

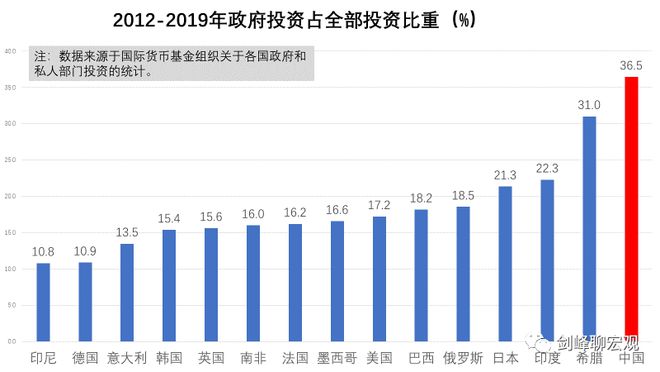

跨国比较的第二个发现是,中国财政支出中用于投资的比重非常高。以新冠疫情前八年的平均数据看,全部投资中,中国的政府投资占比高达36.5%,居于第二位的希腊也高达31%,日本和印度超过了20%,剩下11个国家都在20%以下。所以,中国政府投资的比重不仅高于发达国家,也高于发展阶段相近、甚至发展水平不如我们的国家。之前的报告已经指出,在中国GDP的需求结构中,投资率远远高于其他国家,这种发展模式难以为继。这里我们看到,高投资率的背后是政府投资过多。

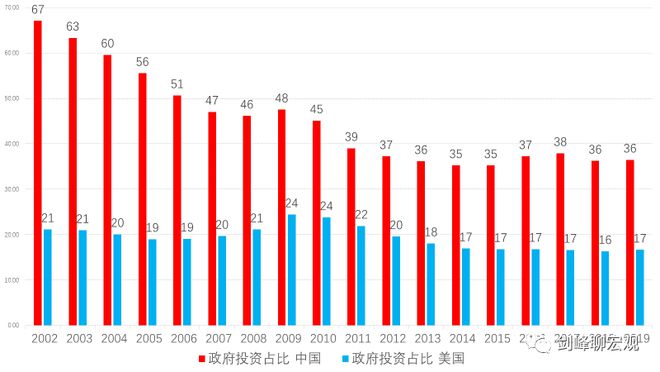

从政府投资占比的时间序列数据看,从2002年到2012年,期间虽然2009年“四万亿”短暂地提高了政府投资占比,但总体趋势是私人部门投资增速远快于政府投资增速,从而导致政府投资占比不断下降。从2012年开始,由于政府投资增速的提升,政府投资占比长期稳定在37%左右的水平。与同时期的美国相比,中国政府投资占比高出了20个百分点。

第三,“吃饭财政”

跨国比较的第三个发现是,中国财政支出中人员费用的占比奇高。从2012至2020年的平均数据看,中国财政支出中雇员报酬占比高达34%,与居于第二位的希腊相比,高出了13个百分点,是其余13个国家的2倍到5倍。这一特点显然就与有为政府的“援助之手”角色相悖了。

跨国比较的三个发现表明,中国政府支出的特征并不仅仅是发展阶段差异所致,其背后是财政职能发生了严重异化。尤其是财政支出中政府投资占比较高、人员费用占比奇高的特征,这说明,在过去多年间,政府这只“援助之手”已经干了太多本应该交给市场干的事情。

3、政府债务与财政赤字率

中国财政支出的三个特点不仅反映了财政职能的异化,也与近些年政府债务压力的不断加大有着直接的关系。财政支出的资金来源首先是政府获得的可支配收入,如果收不抵支,就得靠新增负债,即:

财政支出=政府可支配收入+新增负债

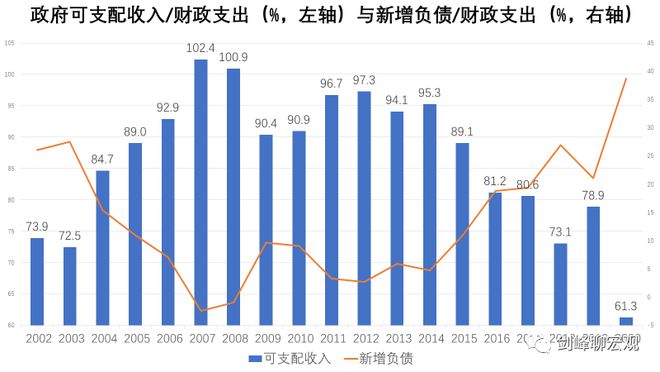

观察财政支出的资金来源中可支配收入和新增负债的比重,可以看到,在2002年到2012年间,财政支出总体的趋势是“量入为出”,政府可支配收入支撑了绝大多数的政府支出。即使是2009年“四万亿”,政府可支配收入也支撑了90%的财政支出。所以,许多人将今天中国的政府债务问题归咎于2009年“四万亿”导致的后遗症,这种说法并不正确。

事实上,政府支出对债务依赖程度的显著上升是在2015年之后:2015年政府可支配收入支撑的政府支出下降到不足90%,同时,新增债务的比重不断上升,到了2020年财政支出中只有61%靠的是当年收入,剩下近30%的支出依靠债务融资。

财政收不抵支,以至于财政支出对债务的依赖程度不断上升,这一方面与一如既往的“投资财政”有关,但另一方面,更主要的原因在于“吃饭财政”。观察2002年以来政府可支配收入中用于劳动报酬支出的比重,在2002年至2012年间,除了2009年“四万亿”政策期间有短暂上升,总体趋势是不断下降的。2015年之后,劳动报酬支出占政府可支配收入的比重不断上升,到2020年已经超过了60%。近些年公务员的工资收入没有大的提升(甚至可能是下降的),因此,财政劳动报酬支出的比重上升只能说明吃财政饭的人越来越多——这也解释了为何近些年报考公务员如此热门。

除了债务压力之外,每年财政收不抵支的另一个后果就是实际发生的赤字率早已经超过了3%的赤字率红线。观察利用资金流量表统计的赤字率(赤字率:资金流量表)和财政部统计的赤字率(赤字率:财政部统计),可以看到,1992年以来两种赤字率的走势完全相同,只是程度有差异,尤其是在经济遭遇冲击时,前者更大。例如,在1998年亚洲金融危机直至2003年期间,利用资金流量表统计的赤字率都超过了3%。自2015年之后,这一赤字率再次超过了3%,并且不断扩大。实际上,在2020和2021年,即使是财政部统计的赤字率也过了3%的红线。所以,坚守3%的赤字率已经无意义,也无可能。

总之,1994年分税制建立起来的财政体制框架,在今天已经到了需要做彻底改革的境地了。不仅财政的职能出现异化,而且,财权上收、事权和债务下放的央地财政关系也是当前地方政府债务困境的溯源。