转自:公众号“新墨存”,发表于2022年3月30日。

阿迪夫·迈恩和阿米尔·苏菲在其《房债》一书中断言,“住户部门债务急剧扩张通常是经济灾难的前奏”,我们需要格外注意中国住户部门的债务扩张状况。

狭义的住户部门债务仅指居民部门从存款类金融机构中获得的住户贷款,主要包括房贷、经营贷和消费贷,这也是国际清算银行采用的统计口径。广义的住户部门债务还应包括公积金贷款、信托贷款、互联网金融行业个人贷款以及民间借贷等。很显然,随着金融深化,尤其是互联网金融在消费信贷方面的可获得性,广义住户部门债务在增长。鉴于数据的可得性,也因为住户部门在银行以外的债务规模和占比较小,本报告主要讨论住户部门在银行等金融机构的负债。

中国住户部门在持牌金融机构的负债与资产结构较为简单,李扬主持的国家资产负债表研究中心(CNBS)估计了中国居民家庭的非金融资产、金融资产、金融负债的规模,其中非金融资产主要是房地产,金融负债主要是银行贷款。

本报告采取了四种方法估计住户部门的负债水平:第一,采用宏观杠杆率的视角;第二,采用负债与可支配收入的视角;第三,采用负债与资产的视角;第四,从住户部门内部的资产和负债结构来分析负债在不同人群之间的风险差异。

2.1 宏观杠杆率的视角

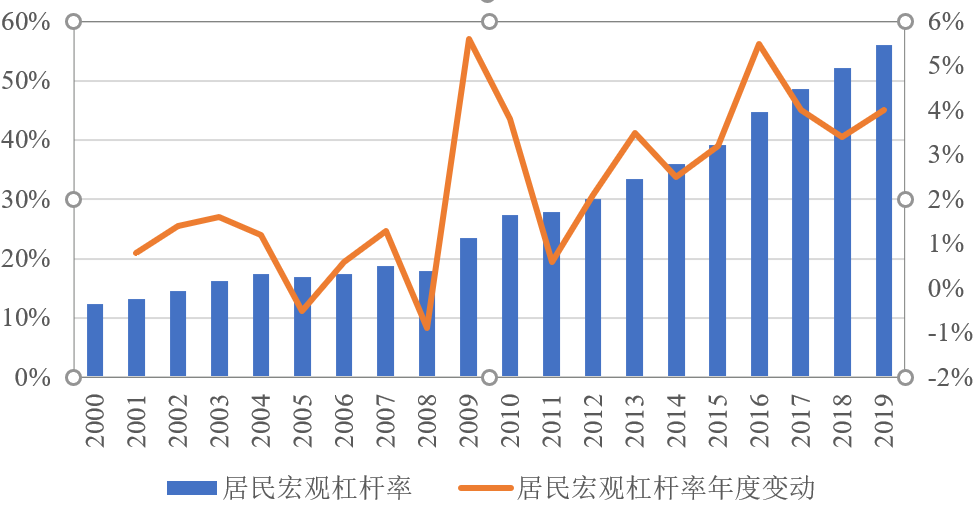

如下图2.1所示,住户部门杠杆率为住户部门金融负债与GDP的比值。最近二十年,以2008年为分界点,中国居民的宏观杠杆率变动主要分为两个阶段,2008年以后杠杆率的年均增长率明显高于之前。2008年以来,居民宏观杠杆率从17.9%上升到2019年末的56.1%,年均增长3.5个百分点。

图 2.1 | 中国居民部门宏观杠杆率(2000-2019)

数据来源:国家资产负债表研究中心(CNBS)

国际比较来看,如图2.2所示,中国住户部门的宏观杠杆率不算高。高于新兴市场国家平均水平,与欧洲总体水平相当,但低于英美日韩等发达国家群体,也低于泰国等发展中国家。

图 2.2| 部分国家的居民部门宏观杠杆率年度变动(2016-2020)

数据来源:国际清算银行(BIS)、CNBS,居民宏观杠杆率=居民金融负债/GDP

2.2 居民负债与可支配收入的视角

宏观杠杆率衡量的是一个国家相对于其国民收入规模的债务水平,对于居民部门来说,即相对于住户家庭一年的收入而言,其债务水平的高与低。从收入法核算的GDP来看,GDP可以分解为住户部门收入、政府收入及非金融企业部门的利润。因此OECD(经合组织)等还核算了住户债务占可支配总收入的比重,以此来度量住户部门的债务水平。

根据中国统计年鉴GDP核算章节中的资金流量表(非金融交易),住户部门获得的初次分配总收入占GDP的比重一直在60%左右,可支配总收入占GDP的比重还要略高一点。但如果用《中国住户调查年鉴》中的人均可支配收入和人口数计算的住户可支配总收入与GDP的比值,就只略高于40%。这两种方法计算的可支配总收入占GDP的比值相差高达20%。

王小鲁(2010)认为被统计遗漏的“隐性收入”约占GDP的30%,并称之为“灰色收入”;白重恩等(2015)认为2002-2009年住户收入的平均遗漏程度为65%,约占同年GDP的19%-25%。张车伟等(2018)的研究发现,近年来约有20%的居民可支配收入未能被现有的住户调查覆盖,2015年的统计遗漏率为19.5%。遗漏率最高的是经营性收入和财产性收入。把“统计外收入”考虑到基尼系数测算中后,我国基尼系数提高了约10个百分点。

尽管“统计外收入”也是住户部门的收入,但统计外收入主要集中于经营性收入和财产性收入。这意味着与绝大多数普通家庭无缘。而住户部门的金融债务却是由一个一个家庭积累起来的,比“统计外收入”的分布要长尾的多,收入和债务的人群结构存在严重的不匹配现象。

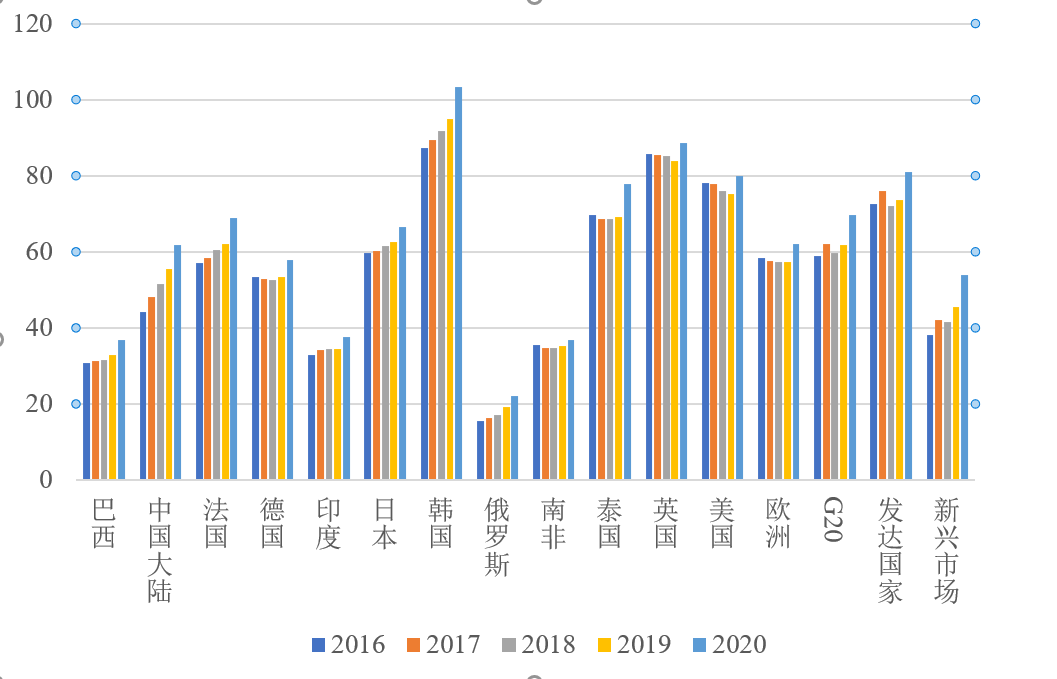

为了准确度量住户部门债务占可支配收入比重的水平,我们还引入了两个修正变量,变动趋势如图2.3所示。在衡量家庭部门负债水平方面,家庭部门总负债与可支配收入的比值可能是一个更好的指标。其中,“修正1”为居民金融负债与采用住户调查的人均可支配收入和人口数计算的住户部门可支配收入的比值,更进一步,我们考虑到居民部门的金融负债主要是城镇地区家庭承担的,因此在“修正1”的基础上将住户的可支配总收入局限在城镇地区。

综合不同机构的研究结果表明,过去数年,中国居民部门的债务杠杆快速增加。如图2.3所示,住户部门金融负债与可支配总收入的比重从2001年的24.1%上升到2019年的105%。中国住户部门金融负债与可支配总收入(修正1)的比例从2000年的30%上升到2019年的144%,用这种方法计算的住户负债水平明显高于基于国家统计局直接提供的住户可支配总收入计算的值。这一数值已经超过美国金融危机前的峰值。

按“修正2”,2019年中国城镇住户部门金融负债与可支配总收入的比值已经达到了166%。这是一个非常高的数字。

图 2.3 | 居民债务占可支配总收入的比重(2000-2019)

数据来源:国家资产负债表研究中心(CNBS)、历年中国统计年鉴、历年中国住户调查年鉴

其中,住户债务占可支配总收入的比重=住户金融负债/现金流量表中的住户部门可支配总收入,住户债务占可支配总收入的比重(修正1)= 住户金融负债/(人均可支配收入*人口数),住户务占可支配总收入的比重(修正2)= 住户金融负债/(城镇人均可支配收入*城镇人口数)。

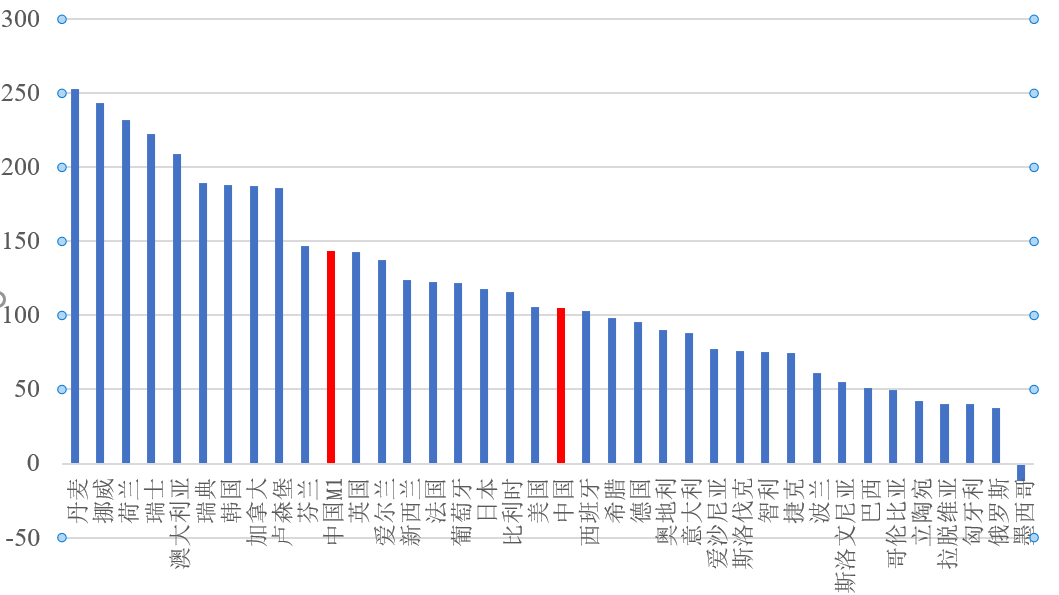

如图2.4所示,国际比较来看,在OECD国家中,中国住户负债与可支配收入的比重,低于丹麦、挪威等北欧国家及日韩,与美国相当。明显高于俄罗斯、巴西等新兴市场国家及匈牙利、捷克等东欧国家。

图 2.4 | 居民债务占可支配总收入比重的国际比较(2019)

数据来源:国家资产负债表研究中心(CNBS)、中国统计年鉴、中国住户调查年鉴、OECD Statistics。其中,巴西数据为2018年,“中国M1”的定义同前文“修正1”

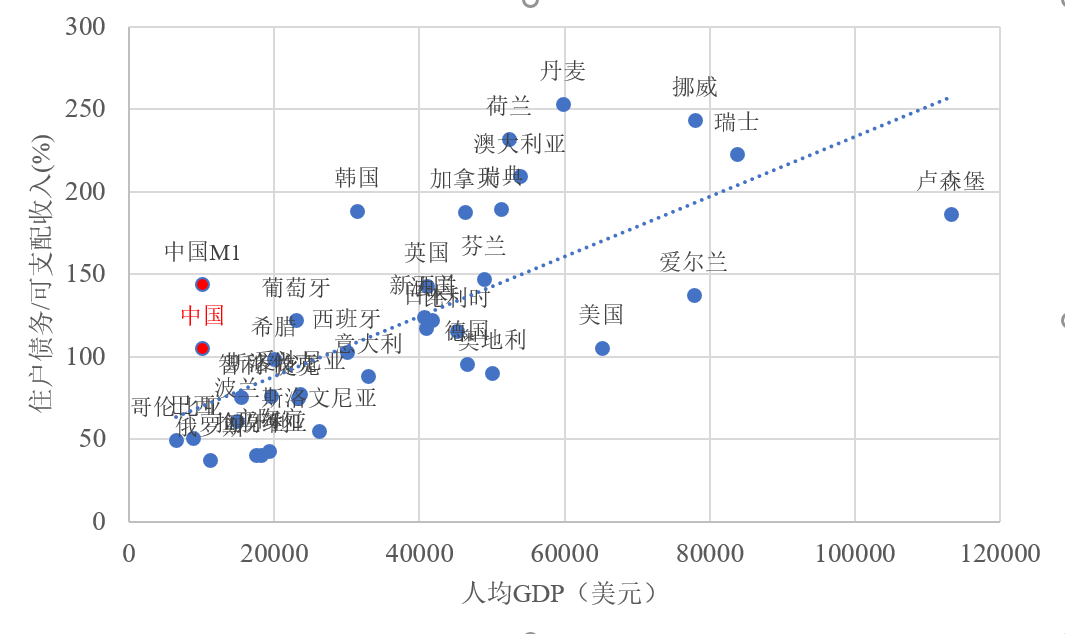

结合人均GDP继续审视中国住户的债务水平,如图2.5所示,2019年中国人均GDP刚过1万美元,但住户部门的负债与可支配收入的比重已经相当于人均GDP为2.5万美元的水平了,如果考虑到中国绝大多数居民获得的收入要小于中国统计年鉴GDP核算所得的可支配总收入,“中国M1”所处的债务水平更是相当于人均GDP为5万美元的水平。尽管居民储蓄率、利率的高低会影响债务风险的估计,但即使考虑了这些因素,中国住户部门的债务风险仍然比发达国家要高。

图 2.5 | 居民债务占可支配总收入的比重与人均GDP(2019)

数据来源:国家资产负债表研究中心(CNBS)、中国统计年鉴、中国住户调查年鉴、OECD Statistics、World Economic Outlook Database 2019(IMF)。其中,巴西数据为2018年,“中国M1”的定义同前文“修正1”

2.3 家庭资产负债表的视角

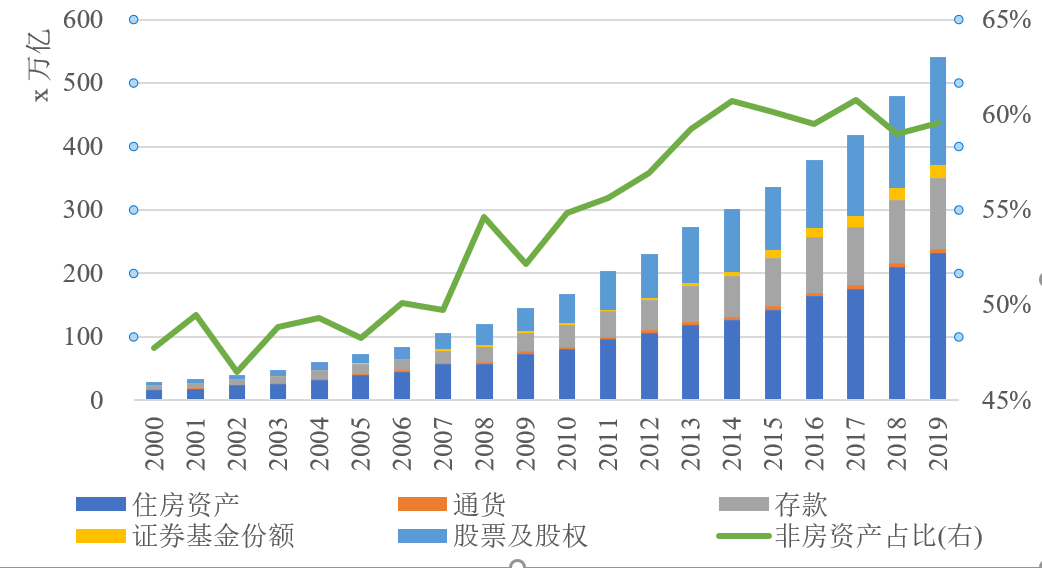

接下来分析住户部门的资产负债结构。资产端来看,住户部门的资产主要分为三个部分:住房、银行存款及股票股权等金融资产。从总量上看,住房是家庭最大宗的资产项,最近二十年占家庭总资产的比重高达50%。股票、股权等金融资产的占比居其次,目前占家庭总资产的30%以上,其余的20%左右为现金与存款。2008年以前,住房以外的非房资产占家庭总资产的比重长期维持在50%左右,2008年到2014年非房资产出现了突飞猛进的上升,此后非房资产占比保持平稳且略有下降。

住房、存款和金融产品在住户部门内部的分布有结构性差异。股票、股权、基金等金融资产主要集中在少部分人家庭,据北京大学中国家庭追踪调查(CFPS)2018年的数据,中国全部家庭只有不到10%的家庭拥有银行存款以外的金融产品,但家庭拥有现金和存款的比重高达75%以上。资产结构分布的不均衡,影响了不同类型家庭应对风险的能力。

图 2.6 | 居民债务占可支配总收入的比重与人均GDP(2019)

数据来源:国家资产负债表研究中心(CNBS)、中国人民银行

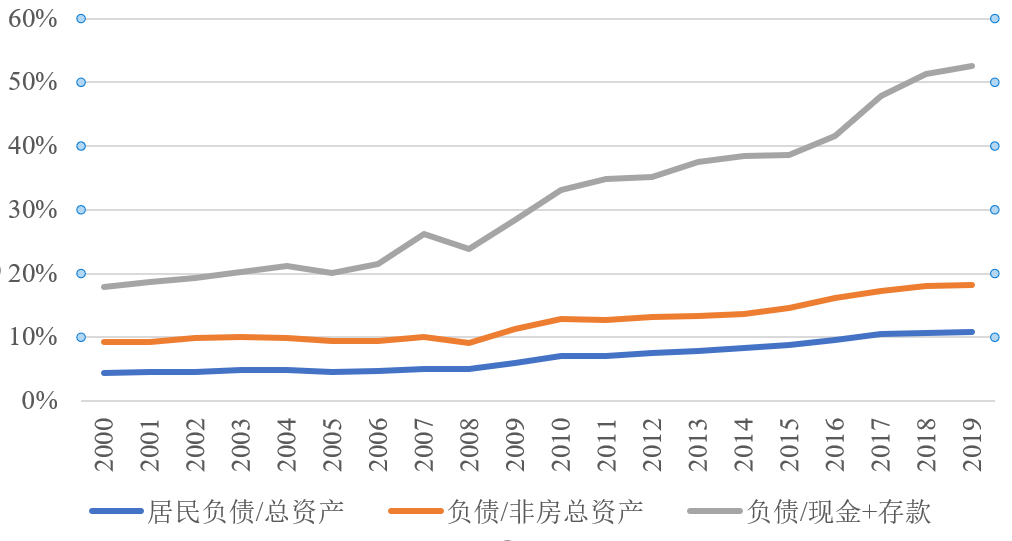

基于不同资产结构家庭应对债务风险能力的差异,本报告构建了三个指标来比较住户部门的债务水平:第一,住户资产负债率,即总负债/总资产;第二,住房的流动性较差,在集中抛售的时候,会有较大的跌价,因此采用剔除住房的非房资产负债率;第三,因为绝大多数家庭没有股票、基金等金融资产,其应对风险主要依靠存款,因此本报告采用现金+存款与负债计算的负债率。

如图2.7所示,在总资产负债率口径下,住户部门的负债率非常低,以2008年为分界线,之前负债率仅有5%,2008年以后逐渐上升到现在的10%。扣除住房资产以后的非房资产负债率依然很低,到2019年仍然在20%以下。从这个角度,中国住户的负债水平非常低,资产负债表非常健康。

但考虑到中国仅有不足10%的家庭拥有金融资产,并且在这不足10%的人群里,金融资产的分布也是高度集中于前1%的家庭。因此一旦住户部门出现债务风险,股票、基金、股权等资产无法解决普通家庭面临的债务风险(比如失业带来的收入锐减冲击)。如图2.7所示,仅以现金+存款计算的住户部门资产负债率就比较高了,从2008年的25%左右上升到2019%的50%以上,截至2022年1月底,住户的贷款与银行存款的比值已经高达66%。这显示了住户部门的债务压力在持续上升,应对风险的能力在下降。

图 2.7 | 中国住户部门资产负债率

数据来源:国家资产负债表研究中心(CNBS)、历年中国统计年鉴、历年中国住户调查年鉴

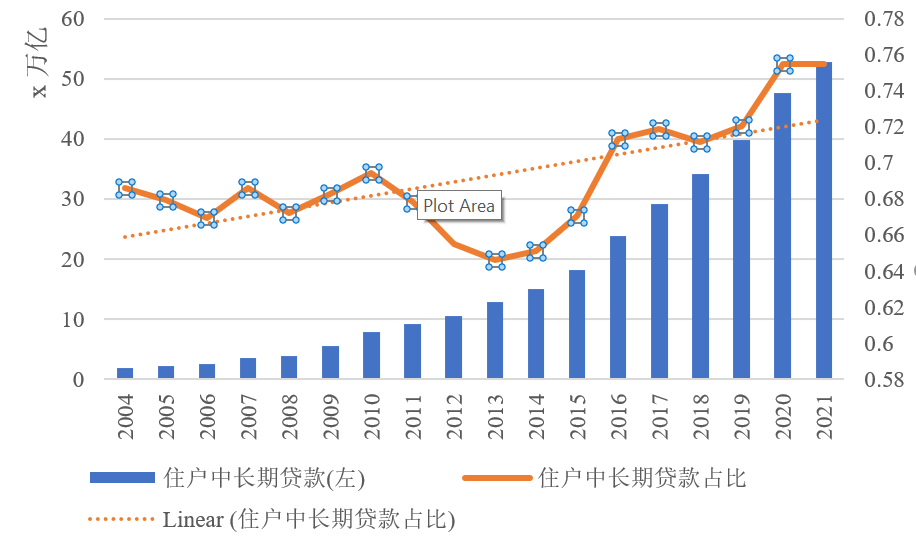

中国住户部门负债率的上升,主要是和房地产市场关联在一起,根据中国人民银行的金融机构本外币信贷收支表,住户部门的贷款分为短期贷款和中长期贷款,其中后者主要是住房按揭贷款。如图2.8所示,2004年以来,中国住户部门的中长期贷款总体呈现先下降后上升趋势,从2004-2006年的68%左右上升到目前的75%左右,尤其是2016年以来,住户部门的中长期贷款在总量上出现了非常规扩张。

图 2.8 | 中国住户部门中长期贷款变动趋势

数据来源:中国人民银行

西南财经大学中国家庭金融调查与研究中心、蚂蚁金服集团研究院联合发布过《中国家庭金融调查专题——中国居民杠杆率和家庭消费信贷问题研究》报告。报告指出,虽然中国家庭债务风险可控,但近6成债务集中在房贷上,结构性问题突出。在2013年到2018年,人们因为买房而负债,住房贷款占家庭债务比重高达55.6%。更值得注意的是,因为多套房负债的占比逐年递增,以2017年到2018年为例,多套房的住房贷款占比从62.9%上升至65.9%,超过了首套房贷款,贡献了60.0%的住户部门消费贷款增量。另外,有47.1%的存量房贷在空置房中,除造成信贷资源浪费外,其购买的住房投机性需求较强,在房价下跌周期中,容易形成抛售进而造成踩踏。

房价不可能永远上涨,事实上楼市经过几十年的畸形繁荣,已经内含了巨大的调整压力。但主观上,一荣俱荣,一损俱损,房地产业关联的税收包括房产税、土增税、契税(房地产交易时收取)、房地产业和建筑业的增值税、企业所得税等,这些税收占到全国税收收入的20%以上,而国有土地使用权出让金收入则占政府性基金收入的8成左右,两者合计占全国一般公共预算收入和政府性基金收入的三分之一左右,使得各方没有意愿去刺破泡沫。另一方面,自2010年房地产限购令以来,政府的干预政策深入到房地产市场的方方面面,干预政策既可以抑制房价上涨,也拥有了拉抬房价的能力,技术层面使得房地产随市场调整的动力被抑制了。

住户部门债务是同脆弱的房地产市场联系在一起的。一旦市价下落,造成住房的重置价格与住房承载的债务接近,以至于出现负资产,就会有危险,住户部门就有很强的偏好放弃房产,进而造成房价的螺旋下跌。家庭收入的停滞或下跌也会导致按揭贷款违约,造成抛售房产的压力。

Reinhart et al.(2011)曾对36个国家从1951年到2010年的债务和经济危机信息进行统计,研究发现,在138次危机中,由家庭部门杠杆率上升过快所引发的危机占到100次,由企业部门杠杆率上升过快所引发的危机只有38次。

人民大学陈彦斌教授领导的课题组,曾经发布《结构性去杠杆下的中国宏观经济》报告,报告认为,中国家庭部门债务分布不均,部分家庭的债务风险已经处于较为危险的水平。由于中国家庭部门债务主要以房贷为主(占比在60%以上),而背负房贷的主要是城市家庭尤其是一二线城市家庭,因此对于中国家庭部门而言,很可能是较小一部分人群承担了绝大部分的家庭债务。那么我们来分析一下住户部门的债务分布情况。

2.4 住户部门内部结构的视角

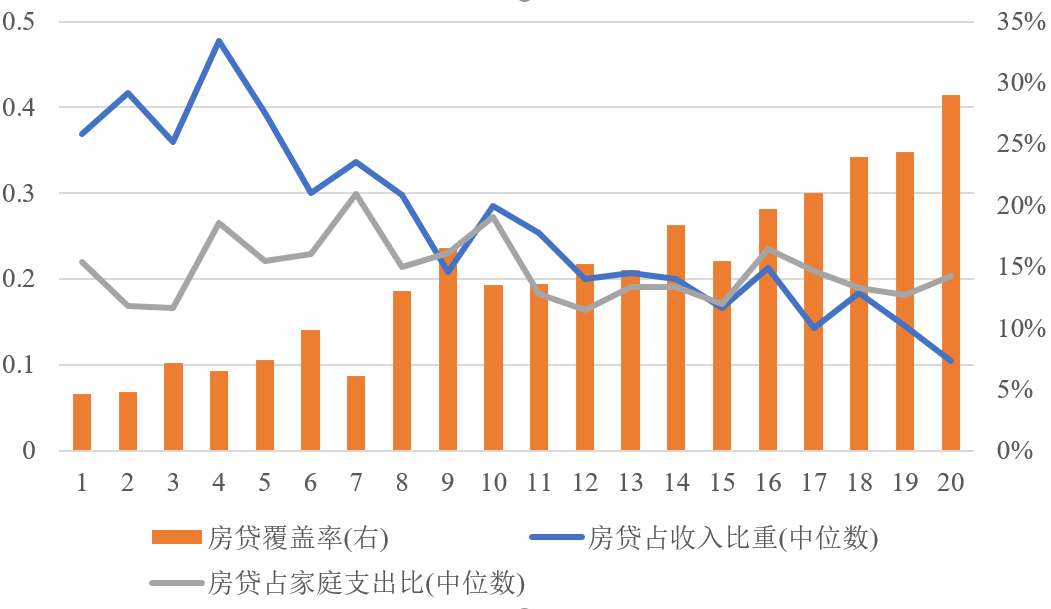

为了了解住户部门内部的债务水平,本报告采用北京大学中国家庭追踪调查(CFPS)2018年的数据进行分析。考虑到按揭贷款主要在城镇投放,因此选择城镇地区(即居住在居委会而非村委会的家庭)家庭样本。考虑到不同收入水平家庭的债务水平有较大差异,因此本报告将全部城镇家庭按人均收入从低到高分为20组,然后计算每一组家庭的房贷覆盖率、房贷占收入和支出的比重的均值,如图2.9所示。

与常识认知相同,收入越高的家庭,负有房贷的概率就越高,在收入最高的5%的家庭里,有30%左右的家庭有房贷,而收入最低的5%的家庭,只有不足10%的家庭有房贷。相比收入而言,房贷占家庭支出的比重相对稳定,大体稳定在20%左右。

在这张图里,也可以看到,收入最低20%的家庭,虽然房贷覆盖率不高,但有房贷的家庭其支出占家庭收入的比重是比较高的,高达40%。这里面出现了一个悖论,低收入家庭的房贷占收入的比重达高40%,但占家庭支出的比重则相对要低一些,只有20%左右,显然家庭收支结构不符合常理,低收入家庭可能呈现赤字状态。

图 2.9 | 中国城镇家庭房贷负担水平分布(按人均家庭收入分位数)

数据来源:中国家庭追踪调查(CFPS)2018年数据,N=7193。数据已加权,横轴将按家庭人均纯收入从低到高排序,分为20等份,1为收入最低的5%家庭,20为收入最高的5%家庭

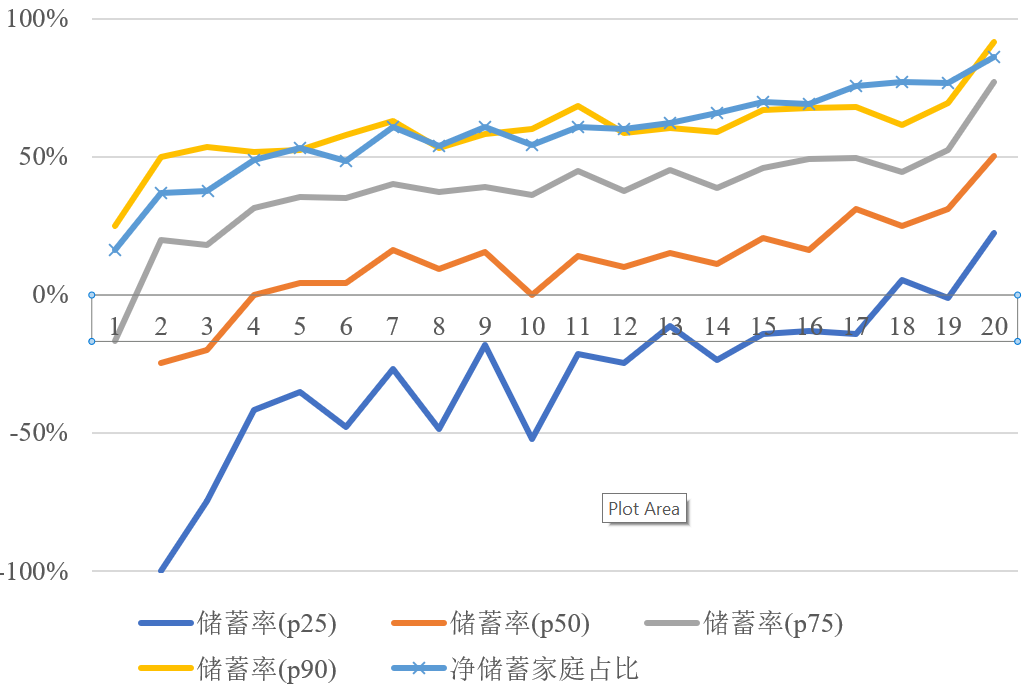

图2.10展示了每个收入水平家庭的储蓄率情况。当一个家庭收入大于支出的时候,称这个家庭为净储蓄家庭,储蓄率为收入支出之差与收入的比值。为了观察储蓄率的差异,在每一个收入水平,进一步区分了储蓄率在25、50、75和90分位的家庭。

如图2.10所示,净储蓄率家庭的占比随着人均家庭收入水平的提高而上升,收入最低的20%家庭,只有不到50%的家庭是净储蓄的,但收入最高的20%家庭,则有80%的家庭是储蓄的。这也意味着每个收入水平,都有一定比例的家庭是收不抵支的,其中几乎每个收入水平家庭组内部,其储蓄率在25分位的家庭是收不抵支的。

图 2.10 | 中国城镇家庭储蓄率分布(按人均家庭收入分位数)

数据来源:中国家庭追踪调查(CFPS)2018年数据。数据已加权,为显示美观,删去了家庭收入第一分位中p25和p50两个值(分别为-3.03和-1)

进一步观察有房贷家庭的储蓄率,如图2.11所示,全部城镇家庭,约42%的当期收支为负,处于入不敷出的状态,而城镇有房贷家庭收支为负的占比为51%,在每一个收入的分位数上,有房贷家庭中收支为负的占比都超过了该分位数收入组的城镇家庭。当期收支为负家庭的房贷很容易受到宏观环境的影响。

图 2.11 | 有房贷城镇家庭的当期收支情况分布(按人均家庭收入分位数)

数据来源:中国家庭追踪调查(CFPS)2018年数据。数据已加权

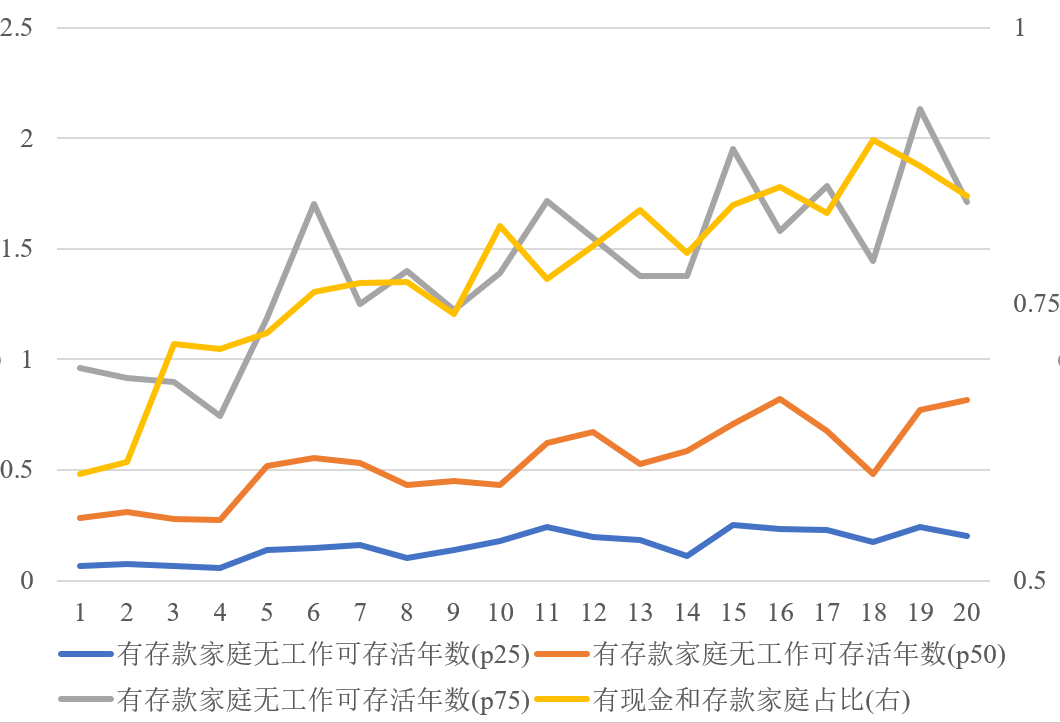

当期储蓄率反映了家庭的收支状况,在此基础上,进一步考虑家庭抵抗风险的能力,本报告计算了每一个有储蓄(现金和存款)家庭,在没有工作时,存量储蓄可以支撑现有支出水平的时间。如图2.12所示,全国城镇家庭的储蓄可以支撑现有支出水平消费时间的中位数为半年左右,其中每个收入水平最低的支撑月数为1-3个月不等,基本上处于“手停口停”的状态,这些家庭对宏观失业的风险的抵抗能力最弱,这也意味着失业与房价的联动效应会更大的冲击,失业会影响房价,造成住户部门整体的债务风险。

图 2.12| 中国城镇家庭现金和存款可覆盖家庭支出年数的分布(按人均家庭收入分位数)

数据来源:中国家庭追踪调查(CFPS)2018年数据。数据已加权

本章节的分析显示,从显性指标上看,中国住户部门的风险或许不算太高。但较高的房价、住户部门内部部门家庭的房贷压力较大、失业及低储蓄率对特定家庭的冲击等,如果多种风险共同聚合在一起,极大的增加了住户部门的风险等级。这种风险,尤其和房地产市场纠缠在一起,楼市泡沫如果进行调整,会造成家庭部门资产缩水,直接影响家庭部门偿债能力,这些都会对银行造成压力,银行是住户债务紧挨的下一张多米诺骨牌,这些骨牌的倾倒,最终压力将汇总到中央政府层面。